صندوق درآمد ثابت سپر و سود تضمینی بالاتر از بانک

اقتصاد ایران: در دیدار احسان خاندوزی با وزیر اقتصاد روسیه طرفین ضمن بررسی وضعیت پروژه های مشترک از جمله نحوه استفاده از خط اعتباری ۵ میلیارد دلاری روسیه، بر توسعه مناسبات اقتصادی در آینده تأکید کردند.

صندوق درآمد ثابت سپر و سود تضمینی بالاتر از بانک

اقتصاد ایران: در دیدار احسان خاندوزی با وزیر اقتصاد روسیه طرفین ضمن بررسی وضعیت پروژه های مشترک از جمله نحوه استفاده از خط اعتباری ۵ میلیارد دلاری روسیه، بر توسعه مناسبات اقتصادی در آینده تأکید کردند.

به گزارش خبرگزاری اقتصادایران،بازار بورس یکی از معدود بازارهایی است که تنوع بسیار زیادی در نحوه سرمایهگذاری دارد. یک سرمایهگذار میتواند متناسب با میزان ریسکپذیری و مقدار سرمایه خود، روش سرمایهگذاری مناسب را انتخاب کند. صندوق درآمد ثابت نوعی از صندوقهاست که اکثر سرمایه گذاری خود را اوراق بانکی، مشارکت و خزانه اسلامی انجام میدهد و بخش کوچکی از آن سرمایه گذاری در سهام است. بنابراین به طور میانگین این صندوق، درآمدی تضمینی و بدون ریسک و بالاتر از بانک را به ارمغان میآورد.

سرمایه گذاری مستقیم چیست؟

در سرمایه گذاری مستقیم، معاملهگر به عنوان فعال بازار سرمایه، عهده دار تمام سود و ضررهای خود میباشد. در این روش پس از مراجعه به کارگزاری و دریافت کد بورسی میتوان فعالیت خود را شروع کرد. در این نوع از سرمایهگذاری تسلط به روشهای تحلیلی مانند تحلیل تکنیکال، تحلیل بنیادی و تابلوخوانی بسیار مهم است و بدون تسلط به مهارتهای سرمایه گذاری، ریسک فعالیت در روش سرمایهگذاری مستقیم بسیار بالا است و سرمایه اصلی با خطر جدی مواجه است.

سرمایه گذاری غیر مستقیم چیست؟

سرمایهگذاری غیر مستقیم، مناسب افرادی است که فرصت، دانش و مهارت لازم برای انجام تحلیلهای بورسی را ندارند. در این روش، سرمایهگذار، مدیریت سرمایه خود را به دست متخصصین کارگزاری اقتصاد بیدار که دانش مالی و مهارت بالایی دارند، میسپارد. این متخصصین بیشتر وقتشان را مستقیما صرف تحلیل بازار میکنند، از اینرو یک تیم حرفه ای سرمایه شما را مدیریت میکند.

صندوق سرمایه گذاری

صندوق سرمایهگذاری را میتوان شرکتی در نظر گرفت که مجموعهای از اوراق مشارکت، سهام و سایر اوراق بهادار را خریداری میکند . پول سرمایهگذاران با هم در این صندوق تجمیع میشود. در واقع به هر میزان که صندوق سود کسب کند، سرمایهگذاران نیز به نسبت مالکیشان از صندوق، در این سود سهیم هستند. صندوقهای سرمایهگذاری انواع مختلفی دارند که صندوق سرمایهگذاری با درآمد ثابت یکی از محبوبترین آنها میباشد.

صندوق سرمایه گذاری با درآمد ثابت

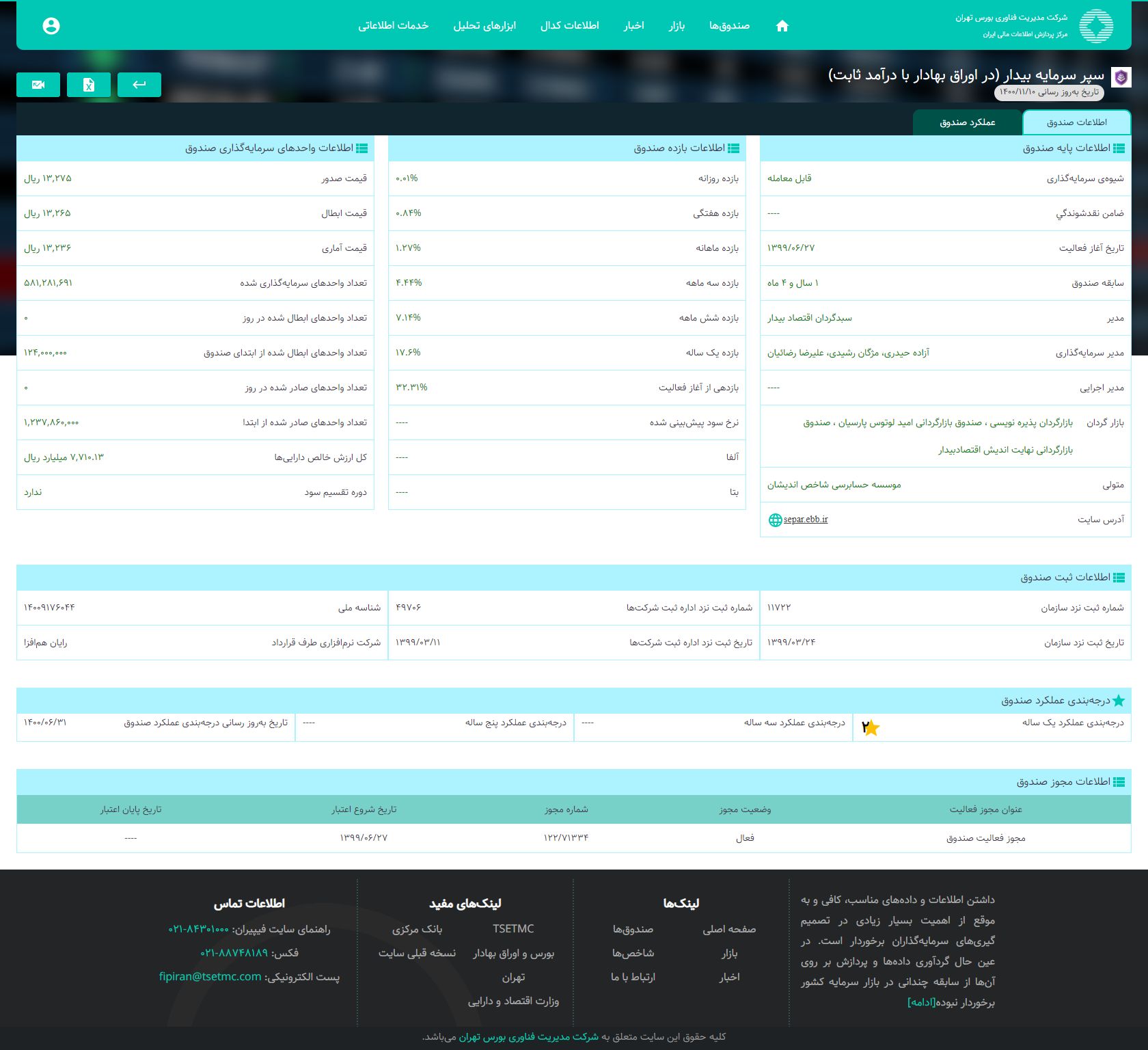

همانطور که از نام این صندوق مشخص است، سیاست سوددهی این دسته از صندوقها معمولا پرداخت سود بهصورت ماهانه یا 3 ماهه است و اگر به غیر از این باشد، این موارد خاص در امیدنامه صندوق ذکر میشود. ماهیت صندوقهای درآمد ثابت به گونهای است که سود تضمین شدهای در مدت زمان مشخصی به سرمایهگذاران پرداخت میشود. یکی از صندوق درآمد ثابت پر بازده، صندوق سپر سرمایه بیدار است که بازده آن طی 1 سال اخیر 17.45% . د ر بیشترین حالت 28 در صد بوده است.

تفاوت صندوق درآمد ثابت و بانک

از هر ۲ روش صندوق درآمد ثابت و بانک برای سرمایهگذاری و جلوگیری از کاهش ارزش داراییها استفاده میشود اما تفاوتهای بسیاری بین این ۲ بستر سرمایهگذاری وجود دارد که عبارتند از:

شفافیت و گزارش دهی

در ایران، بانکها از گزارشدهی شفاف اجتناب میکنند و افراد به عنوان سرمایهگذار نمیدانند که دقیقا سرمایهشان در چه حوزهای به کار گرفته شده است. بانک مرکزی طبق مصوبهای مشخص کرده است که دارایی افراد قالبا به تسهیلات و وام به متقاضیان و همچنین پروژههای پتروشیمی و پالایشگاهی تخصیص پیدا میکند. اما موضوع مهم این است که هیچ سند و مدرکی مبنی بر انجام این کار نیست و شفافیت اطلاعات وجود ندارد. این در حالی است که صندوق سپر به سرمایهگذاران به شکلی منظم و برنامهریزی شده گزارشات هوشمندی ارائه میکند و این مزیت بسیار مهمی برای این صندوق محسوب میشود. پس از خرید واحدهای این صندوق، شما به پنل اختصاصی خود دسترسی دارید و اطلاعاتی همچون سود و زیان، ترکیب داراییها و پورتفوی صندوق را با جزییاتی کامل در اختیار خواهید داشت. همچنین این صندوق، سایت مجزایی برای اطلاعرسانی دارد که از طریق آن میتوانید از همه جزییات پروژههای مختلف مطلع شوید.

ترکیب دارایی

یکی دیگر از مزایای صندوق درآمد ثابت نسبت به بانکها، ترکیب دارایی است. صندوق درآمد ثابت بخش بزرگی از سرمایه شما را به اوراق درآمد ثابت که زیرمجموعه دولت است، تخصیص میدهد. بنابراین تنها در صورتی سرمایه شما در خطر است که دولت رسما ورشکست شود که این اتفاق هرگز نیافتاده است. علاوه بر این ترکیب دارایی در صندوق سپر، بهگونهای است که کمترین ریسک را برای شما خواهد داشت و در مقابل سود بیشتری از بانک نیز نصیبتان میشود.

نحوه مدیریت

صندوق درآمد ثابت، برای افرادی که مهارت کافی برای تجزیه و تحلیل بازار سرمایه را ندارند، بستری بسیار مناسب است. در این صورت این افراد کم تجربه داراییشان را به متخصصین و تحلیلگران میسپارند تا به بهترین شکل ممکن از دارایی استفاده کنند. در مقابل، بانکها به صورت کاملا دستوری مدیریت میشوند و تضمینی برای وجود متخصصین بازارهای مالی در بانک وجود ندارد و اغلب سرمایه گذاریها بر اساس عادت و طبق سنت هر بانک صورت میگیرد.

بازدهی

میزان بازدهی، تفاوت اصلی بین صندوق درآمد ثابت و بانک یا سپرده بانکی است. صندوق سپر همچون سپرده گذاری در بانک، بدون رسیک است، اما از جهتی دیگر نسبت به بانک، بازدهی و سوآوری بهتری دارد. همواره بازدهی صندوق سرمایه گذاری سپر اقتصاد بیدار در بازه 1 ساله، بیشتر از سپردههای بانکی بوده است.

نحوه پرداخت سود

یکی از مهمترین مزیتهای صندوق درآمد ثابت سپر نسبت به بانک، ساختار و نحوه پرداخت سود است. اگر در بانک، پولی را قبل از سر رسید ماهیانه از حسابتان خارج کنید، در این صورت، هیچ سودی به آن بخش از سپرده شما در آن ماه تعلق نمیگیرد و بانک به حداقل دارایی شما سود تخصیص میدهد. در مقابل، پرداخت سود صندوق سپر اقتصاد بیدار روز شمار است و هیچ محدودیت دیگری در برداشت وجه ندارد و بر اساس روزهایی که سرمایه شما در صندوق بوده است، سود دریافت میکنید.

جمع بندی

با توجه به وضعیت حال حاضر بازار بورس و همچنین شرایط اقتصادی کشور، صندوقهای سرمایه گذاری بهترین گزینه سرمایه گذاری برای افراد کم تجربه است. در این میان صندوقهای درآمد ثابت به علت پایین بودن ریسک و همچنین سود ثابت ماهانه بسیار جذابتر از سایر صندوقها به نظر میرسند.